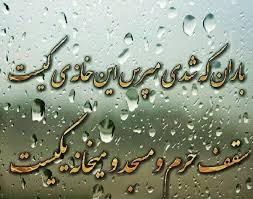

چرا «اصلاح نظام مالیاتی» ضروری است؛ سهم ثروتمندان از پرداخت مالیات فقط ۴ درصد! / بارِ سنگینِ مالیات را از دوش کارگران و بازنشستگان بردارید

مالیات برای خانوادهای که ۵ یا حتی ۶ میلیون تومان درآمد دارد و صاحب چند فرزند است، بسیار سخت است؛ مخصوصاً که همه ما مجبور به پرداخت مالیات بر ارزش افزوده هستیم و در واقع حدود نه یا ده درصد بیشتر برای همه چیز هزینه میکنیم؛ بار مالیات را بر دوش ثروتمندان بیاندازند؛ آنهایی که اموال آنچنانی دارند؛ پولهای کلان در بانک دارند، سرمایه و املاک فراوان دارند.

به گزارش خبرنگار ایلنا، هر سال وقتی به نیمه دوم نزدیک میشویم و زمان تنظیم لایحه بودجه سالیانه توسط دولت فرامیرسد، بحث چگونگی تنظیم مخارج کشور داغ میشود؛ بدون هیچ تردیدی وقتی درآمدهای نفتی کشور به پایینترین سطح ممکن تنزل یافته، بهترین راهحل برای تامین کسری بودجه، اول بالا بردن تولید ناخالص داخلی و افزایش سهم صادرات غیرنفتی است و دوم، مالیاتستانی درست و عادلانه؛ آنهایی که سهم درشتی از ثروتها و مواهب ملی بردهاند، باید سهم بیشتری به خزانه بپردازند تا چرخ ممکلت همچنان بچرخد.

دولت برای جبران کسری بودجه خود نباید چوب حراج به اموال و داراییهای مردم بزند یا این کسری را با سرمایههای مردم در بورس جبران کند؛ تنها راه، اصلاح نظام مالیاتی است به گونهای که سهم پرداختهای مالیاتی به شیوهای عادلانه افزایش یابد و در ضمن بخش عمده این پرداخت بر دوش مزدبگیران و دهکهای فرودست نباشد و یادمان نرفته که همین «اصلاح نظام مالیاتی کشور» یکی از شعارها و وعدههای اساسی دولت است.

چرا سهم مالیات پایین است؟

هنوز سهم مالیات در تولید ناخالص داخلی ایران به شدت پایین است؛ سهم مالیاتها از تولید ناخالص داخلی ۵.۸ درصد و سهم مالیاتها از تامین بودجه کل حدود ۳۱ درصد است که به شدت پایین است؛ این در حالی است که نسبت مالیات به تولید ناخالص داخلی برای کشورهایی با ساختار اقتصادی ضعیفتر از ایران ۱۲ درصد و برای کشورهای با ساختار اقتصادی مشابه کشور ما برابر با ۱۷ درصد است و در کشورهای پیشرفته اروپایی بالغ بر ۳۰ درصد است. بنابراین برای متوازن شدن و رسیدن به توسعهی مالیاتی، باید سهم مالیات حداقل ۵ برابر شود.

وجود چنین وضعیتی ناشی از معافیتهای گسترده مالیاتی و محدود بودن تعداد پایههای مالیاتی در کشور است؛ نهادها و موسسات بسیاری در کشور از پرداخت مالیات معاف هستند حتی در این شرایط تحریمی، و در زمینه پایههای مالیاتی نیز با ضعف ساختاری مواجهیم؛ تعداد پایههای مالیاتیِ معطوف به اخذ مالیات از ثروتمندان و دارندگان اصلی پول و شبه پول در کشور محدود است و در عین حال، بسیاری از پایههای مالیاتی موجود نیز به درستی اجرایی نمیشود. برای نمونه، اخذ مالیات از خانههای لوکس در قانون بودجه سال ۹۹ و۱۴۰۰ پیشبینی شد اما تا پایان دولت دوازدهم آئیننامه آن به مرحله اجرا نرسید و هنوز دارندگان خانههای لوکس، ریالی مالیات به خزانه دولت نمیپردازند.

بار اصلی مالیات بر دوش مزدبگیران است

در چنین شرایطی، بار اصلی پرداخت مالیات بر دوش مردم عادی، مزدبگیران، کارگران و بازنشستگان است. نادر مرادی (فعال کارگری) در این رابطه ضمن انتقاد از توزیع نامتوازن مالیاتی کشور به ایلنا میگوید: در سال ۱۴۰۰ هر مزدبگیری که بیش از ۴ میلیون و ۸۰۰ هزار تومان درآمد ماهانه دارد، باید ده درصد درآمد مازاد را به دولت مالیات بدهد؛ ۴ میلیون و ۸۰۰ هزار تومان حتی نصف خط فقر یا همان سبد معیشت نیست؛ یعنی خانوارهایی که نصف خط فقر درآمد دارند ناچاراً به دولت مالیات میپردازند اما دانه درشتها و آنهایی که ثروتهای کلان دارند، به راحتی قسر درمیروند!

او ادامه میدهد: مالیات بر درآمد، تنها بخشی از مالیاتی است که مزدبگیران میپردازند؛ مزدبگیران مجبور به پرداخت مالیات بر ارزش افزوده برای همه کالاها و خدمات هستند؛ حداقل ۹ درصد مالیات بر ازش افزوده به تمام هزینههای ماهانه مزدبگیران شاغل و بازنشسته افزوده میشود؛ و این یعنی بار اصلی پرداخت مالیات در کشور بر گردهی همین مزدبگیرانِ کم درآمد است.

نرخ مالیات بر ارزش افزوده سال ۱۴۰۰ مانند سال نرخ مالیات بر ارزش افزوده سال ۹۹ حدود ۶ درصد است که در کنار ۳ درصدی که به عنوان عوارض اخذ میشود به ۹ درصد میرسد و اگر پرداخت مالیات بر درآمد توسط مزدبگیران شاغل و بازنشسته را به این رقم بیفزاییم، اعداد و ارقام رسمی نیز ثابت میکنند که استدلال این فعال کارگری درست است، یعنی بخش اعظم مالیات در کشور را مزدبگیران میپردازند و صاحبان ثروتهای افسانهای سهم بسیار کوچکی دارند.

اعداد و ارقام چه میگویند؟

سهم مالیات بر ثروت فقط ۴ درصد!

اعداد و ارقام رسمی نشان میدهد در نیمه نخست سال جاری ۱۳۸ هزار ۵۱۹ میلیارد تومان مالیات از بخشهای مختلف وصول و به خزانه دولت واریز شد، این رقم در حالی به دست آمده که بالغ بر ۱۳۵ هزار و ۳۱۷ میلیارد تومان برای ۶ ماهه اول امسال از سوی مجلس مصوب شده بود.

براساس این گزارش خزانه داری، شهروندان ۵۱ هزار و ۵۹۰ میلیارد تومان مالیات کالا و خدمات، شامل مالیات نقل و انتقال خودرو، فروش و مصرف سیگار، ارزش افزوده، شمارهگذاری خودرو و سایر موارد پرداخت کردند. از این میزان ۴۰ هزار ۶۰۰ میلیارد تومان سهم مالیات بر ارزش افزوده میشود. در بخش مالیاتهای مستقیم که شامل مالیات بر ثروت، درآمد و شرکتها و اشخاص حقوقی میشود نیز ۸۶ هزار و ۹۲۹ میلیارد تومان درآمد به خزانه واریز شد. از این میزان ۶ هزار و ۳۶۰ میلیارد تومان سهم مالیات بر ثروت، ۳۴ هزار و ۷۴۴ میلیارد تومان سهم مالیات بر درآمد و اشخاص حقوقی نیز ۴۵ هزار و ۸۲۴ میلیارد تومان در این مدت واریزی به خزانه داشتهاند.

بنابراین اگر کمی با دقت به این اعداد و ارقام نگاه کنیم، متوجه میشویم بیش از نصف درآمد مالیاتی، از مالیات بر ازش افزوده و مالیات بر درآمد به دست آمده است (مجموع ۴۰ هزار و ۶۰۰ میلیارد تومان و ۳۴ هزار و ۷۴۴ میلیارد تومان) یعنی بیش از ۷۵ هزار میلیارد تومان از درآمدِ ۱۳۸ هزار میلیارد تومانی مالیات در نیمه نخست سال را مزدبگیران و مردم عادی پرداختهاند؛ این در حالیست که سهم مالیات بر ثروت فقط ۶ هزار و ۳۶۰ میلیارد تومان بوده است یعنی چیزی حدود ۴ درصدِ درآمد مالیاتی کشور!

در کشوری که یک درصدیها، صاحبان ثروتهای انبوه و افسانهای هستند، سهم مالیات بر ثروت، فقط ۴ درصد است و این سهم نامتوازن ثابت میکند که بار اصلی مالیاتپردازی بر دوش مردمان عادی است؛ یعنی همان نود و نه درصدیها که مزدبگیر و دست به دهان هستند و با هزار وصله و پینه امورات زندگی را میگذرانند.